So konnte der in Mexiko operierende kanadische Edelmetallproduzent – http://www.rohstoff-tv.net/c/mid,2380,Programmhinweis/?v=298474 – im zweiten Quartal 2018 seinen Umsatz um 19 % auf 38,8 Mio. USD steigern, gegenüber den 32,6 Mio. USD im gleichen Abrechnungszeitraum des Vorjahres. Allerdings lief aufgrund höherer Abschreibungen und einer ungünstigen Wechselkursentwicklung ein Nettoverlust von 5,7 Mio. USD bzw. 4 US-Cents pro Aktie auf, nachdem man im Vorjahresabrechnungszeitraum noch eine ‚rote Null‘ erwirtschaftet hatte.

Die Edelmetallproduktion wurde um 12 % auf annähernd 2,4 Mio. Unzen (Uz) Silberäquivalent gesteigert, was auch einen Anstieg der Edelmetallverkäufe nach sich zog. Demzufolge konnte der Silberabsatz um rund 27 % auf rund 1,3 Mio. Uz gesteigert werden, wobei der durchschnittliche erzielte Silberpreis von 16,76 USD je Uz gut 2 % unter dem Vorjahreswert im gleichen Abrechnungszeitraum lag. Auch der Goldabsatz konnte mit rund 13.800 Uz um 12 % gesteigert werden. Dabei gelang der Verkauf zum durchschnittlichen Preis von 1.281,- USD/Uz, was einem Anstieg von 1 % gegenüber dem Vorjahresabrechnungszeitraum entspricht.

Auf der anderen Seite allerdings stiegen die Umsatzkosten (‚Cost of sales‘) um 26 % auf 34,1 Mio. USD an, weshalb der Gewinn vor Zinsen, Steuern und Abschreibungen (‚EBITDA‘) um 26 % auf 2,7 Mio. USD zurückging. Auch der operative Cashflow vor Berücksichtigung von Betriebskapitalveränderungen nahm um 17 % auf 3,6 Mio. USD bzw. 3 US-Cents pro Aktie ab. Um satte 69 % konnte der operative Cashflow vor Steuern auf 14,9 Mio. USD gesteigert werden, während die direkten Förderkosten (‚Cash costs‘) pro Unze Silber – abzüglich der Erträge aus dem Goldverkauf – um 9 % auf 7,61 USD reduziert werden konnten, wobei die ‚All-in sustaining costs‘ (Gesamtförderkosten) sogar um 16 % auf 17,28 USD/Uz Silber reduziert wurden.

Die deutlich verbesserten Durchsatzraten und Erzgehalte der ‚El Cubo‘-Mine zogen eine Produktionssteigerung von 46 % bei Silber und 41 % bei Gold nach sich. Damit hielten sich die direkten Produktionskosten pro Tonne Gestein unternehmensweit mit einem Anstiegt um 3 % auf 86,43 USD, bedingt durch technische Probleme in der ‚Guanaceví‘-Mine auf einem vertretbaren Niveau.

In der im Anschluss an die Veröffentlichung der Quartalszahlen stattgefundenen Telefonkonferenz verdeutlichte Gründer und Unternehmenschef Bradford Cooke die noch ausstehenden Steuererstattungsansprüche in Höhe von rund 24,6 Mio. USD, von denen rund 11,0 Mio. USD auf ‚El Cubo‘ und 10,7 Mio. USD auf ‚Guanaceví‘ entfallen. Im zweiten Halbjahr seien 4,2 Mio. USD der Steuererstattungsansprüche in Anspruch genommen worden, wobei weitere 4 Mio. USD nun geltend gemacht würden.

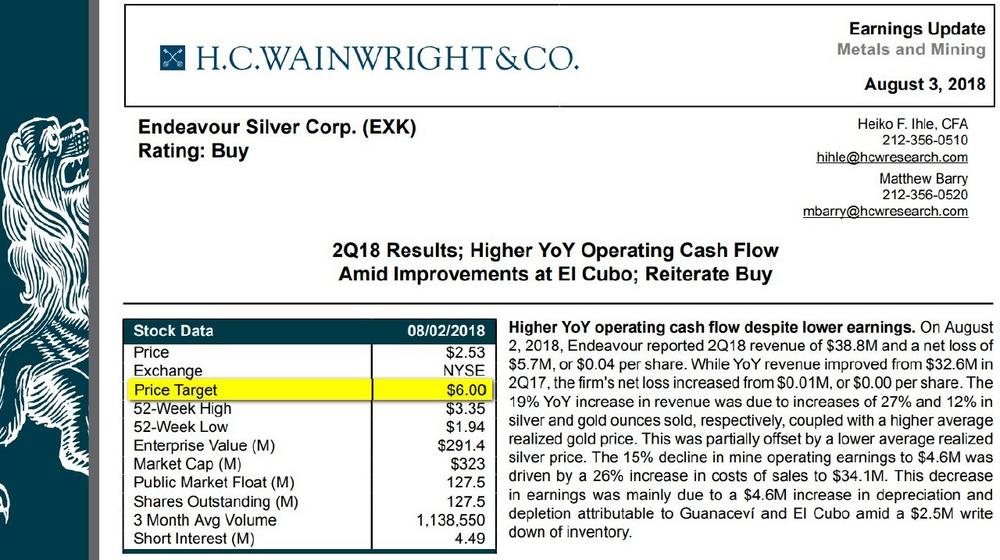

In Anbetracht der nicht schlechten Quartalszahlen und des bisher Geleisteten sehen die Analysten Heiko F. Ihle und Matthew Barry von H.C. Wainwright noch erhebliches Entwicklungspotenzial in der Gesellschaft, außerdem kurzfristiges positives Cashflow-Potenzial sowie erhebliches Potenzial im operativen Geschäft für die nahe Zukunft und darüber hinaus.

Auf Berechnungsbasis des ‚Discounted Cashflow‘-Verfahrens (‚DCF‘) der operativen Vermögenswerte ‚Guanaceví‘ und ‚Bolañitos‘, für die ein Diskontsatz von 8 % veranschlagt wurde, sowie ‚El Compas‘ und ‚El Cubo‘, deren Diskontsatz auf 10 % festgelegt wurde, erachten die Analysten die Endeavour Silver-Aktien für stark unterbewertet und wiederholen deshalb ihre Kaufempfehlung. Als Kursziel halten sie mittelfristig 6,- USD für gut möglich, was einem Kurspotenzial der Aktien von rund 140 % vom aktuellen Kurs (2,53 USD) aus entspricht.

Dabei gilt es aber zu beachten, dass die Wainwright-Analysten das ‚Terronera‘-Projekt noch nicht mitberücksichtigt haben, dem ebenfalls signifikantes Potenzial vorhergesagt wird. Im Hause H.C. Wainwraight wolle man mit einer Stellungnahme zu diesem Projekt aber noch bis zur Veröffentlichung der aktualisierten Vormachbarkeitsstudie (‚PFS‘) warten, die evtl. sogar noch in diesem Monat veröffentlicht werden könnte.

Gemäß §34 WpHG weise ich darauf hin, dass JS Research oder Mitarbeiter des Unternehmens jederzeit eigene Geschäfte in den Aktien der vorgestellten Unternehmen erwerben oder veräußern (z.B. Long- oder Shortpositionen) können. Das gilt ebenso für Optionen und Derivate, die auf diesen Wertpapieren basieren. Die daraus eventuell resultierenden Transaktionen können unter Umständen den jeweiligen Aktienkurs des Unternehmens beeinflussen. Die auf den "Webseiten", dem Newsletter oder den Research-Berichten veröffentlichten Informationen, Empfehlungen, Interviews und Unternehmenspräsentationen werden von den jeweiligen Unternehmen oder Dritten (sogenannte "third parties") bezahlt. Zu den "third parties" zählen z.B. Investor Relations- und Public Relations-Unternehmen, Broker oder Investoren. JS Research oder dessen Mitarbeiter können teilweise direkt oder indirekt für die Vorbereitung, elektronische Verbreitung und andere Dienstleistungen von den besprochenen Unternehmen oder sogenannten "third parties" mit einer Aufwandsentschädigung entlohnt werden. Auch wenn wir jeden Bericht nach bestem Wissen und Gewissen erstellen, raten wir Ihnen bezüglich Ihrer Anlageentscheidungen noch weitere externe Quellen, wie z.B. Ihre Hausbank oder einen Berater Ihres Vertrauens, hinzuzuziehen. Deshalb ist auch die Haftung für Vermögensschäden, die aus der Heranziehung der hier behandelten Ausführungen für die eigenen Anlageentscheidungen möglicherweise resultieren können, kategorisch ausgeschlossen. Die Depotanteile einzelner Aktien sollten gerade bei Rohstoff- und Explorationsaktien und bei gering kapitalisierten Werten nur so viel betragen, dass auch bei einem Totalverlust das Gesamtdepot nur marginal an Wert verlieren kann besonders Aktien mit geringer Marktkapitalisierung (sogenannte "Small Caps") und speziell Explorationswerte sowie generell alle börsennotierten Wertpapiere sind zum Teil erheblichen Schwankungen unterworfen. Die Liquidität in den Wertpapieren kann entsprechend gering sein. Bei Investments im Rohstoffsektor (Explorationsunternehmen, Rohstoffproduzenten, Unternehmen die Rohstoffprojekte entwickeln) sind unbedingt zusätzliche Risiken zu beachten. Nachfolgend einige Beispiele für gesonderte Risiken im Rohstoffsektor: Länderrisiken, Währungsschwankungen, Naturkatastrophen und Unwetter (z.B. Überschwemmungen, Stürme), Veränderungen der rechtlichen Situation (z.B. Ex- und Importverbote, Strafzölle, Verbot von Rohstoffförderung bzw. Rohstoffexploration, Verstaatlichung von Projekten), umweltrechtliche Auflagen (z.B. höhere Kosten für Umweltschutz, Benennung neuer Umweltschutzgebiete, Verbot von diversen Abbaumethoden), Schwankungen der Rohstoffpreise und erhebliche Explorationsrisiken.

Disclaimer: Alle im Bericht veröffentlichten Informationen beruhen auf sorgfältiger Recherche. Die Informationen stellen weder ein Verkaufsangebot für die besprochenen Aktien, noch eine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Dieser Bericht gibt nur die persönliche Meinung von Jörg Schulte wieder und ist auf keinen Fall mit einer Finanzanalyse gleichzustellen. Bevor Sie irgendwelche Investments tätigen, ist eine professionelle Beratung durch ihre Bank unumgänglich. Den Ausführungen liegen Quellen zugrunde, die der Herausgeber und seine Mitarbeiter für vertrauenswürdig erachten. Für die Richtigkeit des Inhalts kann trotzdem keine Haftung übernommen werden. Für die Richtigkeit der dargestellten Charts und Daten zu den Rohstoff-, Devisen- und Aktienmärkten wird keine Gewähr übernommen. Die Ausgangssprache (in der Regel Englisch), in der der Originaltext veröffentlicht wird, ist die offizielle, autorisierte und rechtsgültige Version. Diese Übersetzung wird zur besseren Verständigung mitgeliefert. Die deutschsprachige Fassung kann gekürzt oder zusammengefasst sein. Es wird keine Verantwortung oder Haftung: für den Inhalt, für die Richtigkeit, der Angemessenheit oder der Genauigkeit dieser Übersetzung übernommen. Aus Sicht des Übersetzers stellt die Meldung keine Kauf- oder Verkaufsempfehlung dar! Bitte beachten Sie die englische Originalmeldung.

Swiss Resource Capital AG

Poststrasse 1

CH9100 Herisau

Telefon: +41 (71) 354-8501

Telefax: +41 (71) 560-4271

http://www.resource-capital.ch

E-Mail: info@js-research.de

![]()