Gute Gründe für zunehmende Volatilität und eine ausgeprägte Korrektur gibt es freilich seit geraumer Zeit: zunehmende prozyklische Trendverstärker in Form von Passivanlagen, weit ausgeprägte Spekulation auf Kredit, Übereuphorie und Sorglosigkeit der Investoren sowie rekordhohe Bewertungen im historischen Kontext. Nicht wenige Beobachter sehen in der aktuellen Gemengelage sogar eine hochexplosive Mélange, die früher oder später die sogenannte „Everything Bubble“ zum Einsturz bringen dürfte – gemeint ist damit die zeitgleiche Blase an Aktien-, Immobilien-, Anleihe-, Kunst- und allerlei weiteren Märkten.

Diagnose: Schuldenjunkie mit chronischer Zinsunverträglichkeit

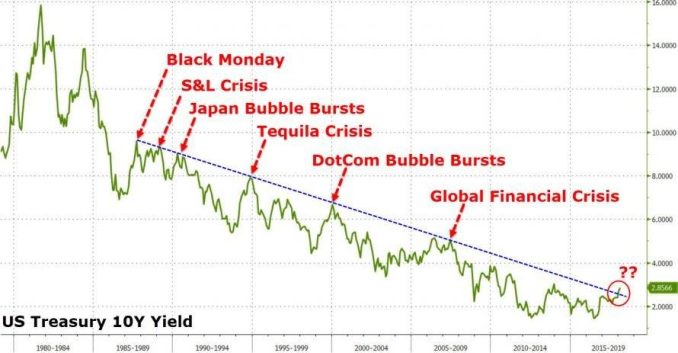

Tatsächlich dürften die Kurskapriolen durch die Zinsentwicklung der letzten Wochen initiiert worden sein. Bekannte Anleihefondsmanager wie Jeff Gundlach oder Bill Gross warnten frühzeitig vor dem Risiko steigender Zinsen und identifizierten die Zinsregion um 2,6 – 2,7 % bei zehnjährigen US-Staatsanleihen als kritische Risikozone.

Mantraartig trugen demgegenüber die Permabullen an der Wall Street ihre Prognosen vor, die brummende US-Konjunktur und in deren Schlepptau der robuste Wirtschaftsmotor weltweit seien resistent gegen steigende Zinsen. Eine schrittweise Normalisierung der Geldpolitik sei daher unproblematisch.

Doch erscheint diese Sichtweise bei näherer Betrachtung eher als Wunschdenken-Motto: „Diesmal ist alles anders.“ Passend zur aktuellen Berliner Polit-Posse überlassen wir an dieser Stelle die Analyse der designierten SPD-Chefin Andrea Nahles: „Ich mach‘ mir die Welt, wie sie mir gefällt.“ Die wichtigste Frage über die weitere mittelfristige Marktentwicklung könnte ebenfalls einem Nahles-Zitat entspringen: Gibt`s an den Märkten jetzt „auf die Fre…“?

Nun – ein Bild sagt bekanntlich mehr als tausend Worte und mahnt aktuell zur Vorsicht. Tatsächlich scheinen Phasen größerer Kalamitäten an den Märkten in den letzten Dekaden mit kurzfristig steigenden US-Zinsen bis zur – wohlgemerkt sinkenden – Trendlinie zusammen zu hängen. Sinkend deshalb, weil ein überschuldetes System immer noch niedrigere Zinsen zum Überleben benötigt.

Zur Erinnerung: Auch 2007 sah die weltweite Konjunktur gesund aus, die seinerzeit leicht ansteigenden Zinsen sollten nach einhelliger Analystenprognose kein Problem darstellen. Übrigens: Anfang 2007 lag der Anteil optimistischer Jahresprognosen unter den 200 bekanntesten Volkswirten weltweit bei glatten 100 %! Nicht ein einziger dieser hochdotierten Experten hatte ein Rezessionsrisiko innerhalb der folgenden 24 Monate auf seinem Prognosezettel.

Möchten Sie mal raten wie hoch der Anteil optimistischer Markt- und Konjunkturausblicke unter den Top 200 Ökonomen zu Jahresanfang 2018 lag? Richtig – glatte 100 %. Zu diesem Thema ist zwar noch kein Nahles-Zitat überliefert, aber sie könnte sicher auch ein Lied davon singen, was binnen Jahresfrist aus 100 % Konsens so alles werden kann…

Fakt ist: Die weltweiten Schulden liegen mittlerweile bei annähernd 220 Billionen US-Dollar, was über 320 % des weltweiten Bruttoinlandsprodukts entspricht. Alleine seit 2007 ist dieser gigantische Schuldenberg um ein Drittel gewachsen – ein Welt-Bruttoinlandsprodukt an Schulden in nur zehn Jahren obendrauf! Eine maximal verschuldete Weltwirtschaft kommt lange mit vielem klar, jedoch definitiv nicht auf Dauer mit höheren Zinsen.

Goldpreis vor Ausbruch aus langjähriger Konsolidierungsphase

Es wird spannend sein zu beobachten, wie der Anfang Februar vereidigte neue Notenbankvorsitzende der US-FED, Jerome Powell, einen weiteren Anstieg der Anleiherenditen im Zuge der aktuell zunehmenden Inflationstendenzen eindämmen will. Spätestens ein noch stärkeres „Husten“ an den Aktienmärkten dürfte eine Reaktion der FED erzwingen.

Steht schon zu Beginn seiner Amtszeit ein Kurswechsel an – erneutes Anwerfen der digitalen Druckerpresse via „Quantitative Easing“ statt weiterer Normalisierung? Derzeit haben die Märkte jedenfalls noch zwischen drei und vier Zinserhöhungen in den USA für 2018 eingepreist.

Währenddessen schickt sich der Goldpreis in US-Dollar endgültig an, aus seiner mittelfristigen Konsolidierungsformation nach oben auszubrechen. Der Ende 2015 begonnene Aufwärtstrend nimmt aktuell Anlauf auf den Widerstand im Bereich 1.350 – 1.380 USD je Feinunze. Spätestens ein Überwinden dieser Zone dürfte eine Vielzahl von prozyklisch agierenden Großinvestoren auf den Zug mit aufspringen lassen und für eine dynamische Trendbeschleunigung sorgen. Weitsichtige Investoren fahren besser damit, ihre physischen Positionen in der aktuellen Phase auf- bzw. auszubauen.

Deutlich weiter fortgeschritten ist der bereits 2014 wiederaufgenommene Haussetrend des Goldpreises in Euro. Dieser ist nunmehr seit vier Jahren etabliert – vom breiten Anlegerpublikum übrigens weitestgehend unbemerkt. Das im Zuge der starken Euro-Aufwertung gegenüber dem US-Dollar nochmalige Erreichen der Aufwärtstrendlinie bietet Euro-Investoren derzeit eine hervorragende Chance zum Einstieg oder zum Positionsausbau.

Rückkehr der Inflation oder Stagflation voraus?

Die vor wenigen Tagen gemeldeten Inflationsdaten in den USA lagen mit 2,1 % bereits über den Analystenschätzungen. Verstärkt wird die Situation durch die kürzlich verabschiedete US-Steuerreform, deren preistreibende Effekte sich erst zeitverzögert entfalten werden. Weitere kostenträchtige Fiskalprogramme wie ein 1,5 Billionen US-Dollar schweres Infrastrukturpaket sollen folgen – finanziert durch deutlich mehr Schulden und getragen von der Hoffnung auf wenigstens ein bisschen mehr Wachstum.

Auch in Europa scheinen sich die Defizit- und Umverteilungsbefürworter gegen die letzten Verfechter stabilitätsorientierter Fiskalpolitik klar durchzusetzen – die geplante Besetzung des Finanzministeriums durch die SPD vermag dies am deutlichsten zu symbolisieren.

Sind die derzeitigen Ausmaße der Everything-Bubble nun schon der Beginn eines sogenannten „Crack-Up-Booms“? Gemeint ist mit diesem, durch den Ökonomen Ludwig von Mises vor mehr als 100 Jahren geprägten Begriff, ein künstlicher Boom, gespeist durch die zunehmende Angst vor dem Wertverlust der Währung. Dieser Boom geht schlussendlich in eine vom Fluchtgedanken in Sachwerte getriebene Katastrophenhausse über, deren Ende zwangsläufig in der völligen Zerrüttung der Geldordnung mündet.

Betrachtet man das Timing der Ausgabenpläne in den USA sowie Europa, sticht tatsächlich eine gewisse Paradoxie ins Auge. Wenn doch der konjunkturelle Aufschwung weltweit synchron verläuft und selbsttragend ist, warum werden dann ausgerechnet in der Spätphase des Booms derartig gigantische Ausgabenprogramme als Stimuli gebraucht?

Silber noch besonders günstig

Oder ist es doch vielmehr so, wie von Kritikern behauptet, dass die Geldpolitik ihre Munition in den letzten 10 Jahren aufgebraucht hat und ihre Handlungsfähigkeit an Grenzen geraten ist? Folglich müssen die Fiskalpolitiker den Staffelstab übernehmen und gehen ihrerseits „all-in“. Die Geschichte zeigt jedenfalls eindrucksvoll, dass der Weg von breit angelegten Steuersenkungen und Konjunkturprogrammen als letzte Dosis schuldengetriebener Wachstumsillusion bis zur unheilvollen Entfaltung der Katastrophenhausse nicht mehr weit ist. Derzeit noch hinter vorgehaltener Hand macht in den USA aktuell bereits das Szenario der Stagflation die Runde und treibt Analysten Sorgenfalten auf die Stirn.

Ob die Musik an den Aktienmärkten noch eine Weile weiterspielt oder nicht – die Party nähert sich dem Ende und die Fallhöhe ist beträchtlich. Die Entwicklung steigender Teuerung sowie Zinsen zeichnet sich immer deutlicher am Horizont ab und dürfte den Handlungsspielraum der Notenbanken limitieren.

Neben einem hinreichenden Portfolioanteil an Gold sollten Investoren in diesem Umfeld beherzt bei Silber zugreifen und dessen aktuelle Unterbewertung für sich nutzen. Silber wird von der Masse der Anleger derzeit verkannt. Dabei ist Silber nicht nur als besonders inflationsresistente Anlage bewährt. Darüber hinaus erfreut es sich dank seiner Eigenschaften als Metall mit der höchsten elektrischen und thermischen Leitfähigkeit, sehr guten Reflexions- und teilweise Katalysatorfähigkeiten sowie seiner antiseptischen Wirkung immer mehr industriellen Anwendungsmöglichkeiten.

Die Silberpreisentwicklung bleibt im Frühstadium einer Edelmetall-Hausse zunächst häufig hinter der Goldpreisentwicklung zurück – wie auch aktuell, abzulesen an der vergleichsweise hohen Gold- / Silberpreisrelation im Bereich von 80. Im weiteren Hausseverlauf neigt Silber jedoch dazu, die anfängliche Zurückhaltung gegenüber Gold durch dynamische Kursanstiege umzukehren und sich eindrucksvoll ins kollektive Bewusstsein der Investoren zurück zu katapultieren. Eine derart hohe Gold- / Silberratio wurde seit dem Jahr 2000 erst zum vierten Mal erreicht und stellte jeweils eine hervorragende Chance zum Silberkauf dar.

Kurzum: Gold und Silber sollten für Investoren 2018 erste Wahl sein. Die Ereignisse könnten sich schnell überschlagen und die Nachfrage förmlich explodieren lassen. Umschichtungen aus Aktien- oder Anleihemärkten im Zuge weiterer Unruhen an den Märkten dürften ihr Übriges tun. Seien Sie vorausschauend und vor der Masse investiert!

Substanzoptimiert. Liquide. Transparent. – auf diesen Säulen ist seit Unternehmensgründung im Jahr 2008 die Angebotspalette aufgebaut worden, zum Zwecke der realen Vermögenssicherung sowie zur Nutzung der außergewöhnlichen Chancen im Bereich der physischen Anlagen in die monetären Edelmetalle Gold und Silber. Über SOLIT wurden bereits Edelmetallvolumina im dreistelligen Euro-Millionenbereich realisiert. Seit dem Jahr 2013 wurde das Angebotsspektrum um den Bereich von Edelmetalldirektinvestments erweitert und mit der Gründung der SOLIT Fonds GmbH im Jahr 2016 um offene alternative Investmentfonds erneut ausgebaut. Die SOLIT Gruppe bietet somit ihren Kunden ein vollständiges Anlageportfolio, bestehend aus Edelmetall-Sparplänen, diversen Lagerkonzepten sowie sachwertbasierten Investmentfonds an.

SOLIT Management GmbH

Otto-von-Guericke-Ring 10

65205 Wiesbaden

Telefon: +49 (0) 6122 58 70-70

Telefax: +49 (0) 6122 58 70-77

http://www.solit-kapital.de

Leitung Onlinemarketing und Kommunikation

Telefon: +49 (6122) 587020

Fax: +49 (800) 4004221

E-Mail: orth@solit-kapital.de

![]()